終身保険のメリットとデメリットは?必要性を種類・目的別に解説

終身保険は、保障が一生涯続く保険です。終身保険の必要性についてはいろいろな意見があり、個々の状況や将来への考え方によって要・不要が分かれます。そのため、終身保険への加入を検討する際はメリットとデメリットを把握し、自分のニーズに合うかどうかを検討することが大切です。しかし、一口に終身保険といってもさまざまな種類があり、どのように検討したらよいか迷う人もいるでしょう。

ここでは、終身保険のメリットとデメリットを、保険の種類や目的別に解説します。

終身保険とは

終身保険は、保険期間(保障期間)が一生涯続く生命保険です。満期の仕組みがなく、解約しない限り保障は一生涯続きます。死亡保険の場合、被保険者が死亡または保険会社所定の高度障害状態になった際に、加入時に定めた保険金が支払われます。

解約した場合には、払込んだ保険料の一部が戻ってくる解約返戻金が受取れるため、貯蓄として活用することも可能です。保険料の払込期間は、保険料を一生涯払続ける終身払タイプと、契約から一定年齢もしくは一定期間に定める有期払タイプ、そして一度にまとめて支払う一時払タイプがあります。

終身保険と混同されやすいものに、定期保険や養老保険があります。終身保険と定期保険・養老保険との主な違いは、以下の表のとおりです。それぞれの違いを詳しく見ていきましょう。

■終身保険と定期保険、養老保険の違い

| 終身保険 | 定期保険 | 養老保険 | |

|---|---|---|---|

| 保険期間 | 一生涯保障が継続 | 一定期間内での保障 ※更新可能な商品もある | 一定期間内での保障 |

| 保険料の払込方法 | 終身払、有期払、一時払 | 有期払 | 有期払、一時払 |

| 満期保険金 | なし | なし | あり |

| 解約返戻金 | あり | なし(あってもごくわずか) | あり |

終身保険と定期保険の違い

終身保険と定期保険の主な違いは、保険期間と解約返戻金の有無です。終身保険は一生涯保障が続くのに対し、定期保険は保険期間が決まっています。定期保険の保険期間は、「10年」「15年」等、期間が設定されている年満了と、「60歳まで」「70歳まで」等、年齢で区切る歳満了があり、その期間内に死亡または保険会社所定の高度障害状態になった時に保険金が支払われます。

また、終身保険は解約すると基本的に解約返戻金を受取れますが、定期保険は解約返戻金がない掛け捨て型の保険であることがほとんどです。定期保険は掛け捨て型で貯蓄性がない分、保障内容が同程度であれば終身保険よりも保険料が割安な傾向にあります。

定期保険は保険期間が満了すれば保障はなくなり、満了後も引き続き同じ保障を受けたい場合は、更新するか別の保険に入り直す必要があります。ただし、更新または新規加入後の保険料は、その時点の年齢で再計算されるため、同じ保障内容でも保険料は高くなるケースが大半です。

終身保険と養老保険の違い

終身保険と養老保険は、貯蓄性がある点では共通していますが、保険期間と満期保険金の有無が異なります。保障が一生涯続く終身保険に対して、養老保険は保険期間が決まっています。養老保険の保険期間は2種類あり、「10年」「15年」等、期間が設定されている年満了と、「60歳まで」「70歳まで」等、年齢で区切る歳満了です。

また、終身保険は生きている間に満期保険金が支払われることはありませんが、養老保険は保険期間満了時に被保険者が生存していた場合に満期保険金を受取れるという特徴があります。養老保険は、保障内容が同程度の他の保険に比べて保険料が割高になりやすい点に注意しましょう。

養老保険については、以下の記事をご覧ください。

養老保険とは?メリット・デメリット、終身保険との違い等を解説

死亡保険の選び方については、以下の記事をご覧ください。

死亡保険は終身と定期、養老のどれを選ぶ?特徴や違いを解説

終身保険に加入するメリット

終身保険には、多くのメリットがあります。主なメリットについて詳しく見ていきましょう。

一生涯保障が続くため、確実に保険金をのこせる

終身保険のメリットは、確実に保険金をのこせることです。終身保険は保障が一生涯続き、何歳で亡くなっても保険金が支払われるため、確実に保険金をのこせる安心感を得ることができます。

遺族は葬儀費用や遺品整理等、故人のために経済的な支出が伴うだけではなく、仕事を休んで収入が一定期間減ってしまうかもしれません。その際、死亡保険金受取人である遺族の経済的負担等を軽くできるのが、終身保険の大きな役割だといえます。

終身保険の検討や保険商品選びをする際は、どれだけの資金があればよいかを慎重に考えて保険金額を設定しましょう。

保険料が変わらない

保険料が変わらない点も、終身保険のメリットといえるでしょう。終身保険は、払込期間中の保険料が変わらず一定です。満期の仕組みがないので、定期保険のように更新を行うたびに保険料が上がるようなことはありません。年齢を重ねても保険料が上がる心配がないので、マネープランも立てやすくなります。

老後の経済的負担を軽減できる

終身保険は、保険料の払込方法によって、老後の経済的負担を軽減できることもメリットです。老後までに保険料の払込みを完了できれば、以降は保険料を払込むことなく保障を継続できます。例えば、支払期間を「60歳まで」や「65歳まで」等の有期払タイプにすれば、老後は保険料を払込む必要がありません。ただし、有期払タイプの場合、月々の保険料は終身払タイプよりも割高になります。

解約返戻金がある

終身保険には、解約返戻金があることもメリットです。終身保険を解約すると、契約からの経過期間および保険料の支払総額に応じた解約返戻金を受取れます。解約返戻金の使い道は自由なので、子どもの教育費や老後資金等、目的に合わせて活用できます。万が一に備えながら将来に向けた貯蓄や資産形成ができるため、安心感が得られるでしょう。ただし、解約時期によっては、解約返戻金が払込保険料総額を下回る可能性もあることに注意が必要です。

生命保険料控除の対象になる

生命保険料控除の対象となり、税負担を軽減できることも終身保険のメリットです。終身保険をはじめとした生命保険の保険料は、年末調整や確定申告で、生命保険料控除の対象になります。生命保険料控除とは、その年に払込んだ生命保険料の一部が、所得から差し引かれる制度です。生命保険料控除によって課税所得が低くなる分、所得税や住民税の負担が軽減されます。

生命保険料控除制度には、新制度と旧制度があり、2012年1月1日以降に結んだ保険契約には新制度、2011年12月31日以前に結んだ保険契約には旧制度が適用されます。

2012年1月1日以降に結んだ保険契約(新制度)の場合、生命保険料控除は「一般生命保険料控除」「個人年金保険料控除」「介護医療保険料控除」の3つに区分され、終身保険の保険料は一般生命保険料控除の対象です。控除額は、3つの区分ごとに、それぞれ以下の表のように計算されます。

■所得税・住民税の控除額の計算式

| 所得税 | 住民税 | ||

|---|---|---|---|

| 年間払込保険料等 | 控除額 | 年間払込保険料等 | 控除額 |

| 2万円以下 | 払込保険料全額 | 1万2,000円以下 | 払込保険料全額 |

| 2万円超 4万円以下 | 払込保険料×1/2+1万円 | 1万2,000円超 3万2,000円以下 | 払込保険料×1/2+6,000円 |

| 4万円超 8万円以下 | 払込保険料×1/4+2万円 | 3万2,000円超 5万6,000円以下 | 払込保険料×1/4+1万4,000円 |

| 8万円超 | 一律4万円 | 5万6,000円超 | 一律2万8,000円 |

- ※2012年1月1日以降に締結した保険契約の場合

なお、一般生命保険料控除・個人年金保険料控除・介護医療保険料控除の3つの控除額を合計した適用限度額は、所得税が12万円、住民税が7万円です。

旧制度の控除額については、以下の記事をご覧ください。

生命保険料控除とは?控除額の計算方法や手続きをわかりやすく解説

保険金には相続税の非課税枠がある

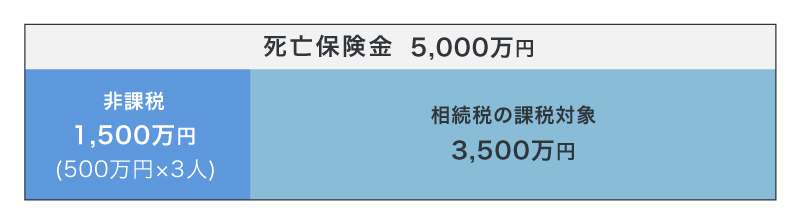

死亡保険金には、受取人が相続人である場合に限り、非課税枠を活用できるケースがあります。死亡保険金の非課税限度額は「500万円×法定相続人の数」です。

例えば、死亡保険金5,000万円が支払われる終身保険に加入していて、保険金の法定相続人が配偶者と子ども2人の合計3人である場合、以下の図のように「500万円×3人=1,500万円」までなら保険金に相続税がかかりません。

■相続税の非課税枠の例

法定相続人が配偶者と子ども2人の合計3人で、配偶者が死亡保険金5,000万円を受取る場合

- ※2024年3月現在の税制に基づき作成

なお、非課税限度額を超えた分は、他の相続財産と合算し、相続税の課税対象になりますが、相続税には「3,000万円+600万円×法定相続人の数」で計算される基礎控除額があり、基礎控除額以内であれば相続税はかかりません。

契約者貸付制度を利用できる

契約者貸付制度を利用できることも、終身保険のメリットです。終身保険を含む解約返戻金のある保険の中には、契約者貸付制度を利用できるものがあります。契約者貸付とは、契約した保険の解約返戻金の一定範囲内で貸付を受けられる制度のことです。近年はさまざまな経済の事情も踏まえ、「今すぐ現金が必要になる」というケースに対応できる状況かどうかも考慮して資産形成しなければなりません。そのような場合、多くの人はカードローン等を利用します。しかし、契約者貸付制度を活用することで、保険契約を継続したまま貸付を受けられることができ、カードローンよりも金利が低く、融資審査もなく現金を用意することができます。

ただし、契約者貸付制度を利用すると、貸付金に利息が発生し、返済義務も生じる点に注意しましょう。さらに、契約者貸付制度の利用中に死亡した場合、貸付元金と利息は保険金から差し引かれて相殺され、当初の想定どおりの金額を遺族にのこせないということになります。契約者貸付制度は計画的に利用することをおすすめします。

終身保険に加入するデメリット

さまざまなメリットがある一方で、終身保険にはデメリットもあります。加入前に終身保険のデメリットについても確認しておきましょう。

定期保険と比べて保険料が割高

終身保険のデメリットには、定期保険と比べて保険料が割高ということが挙げられます。前述のとおり、保障内容が同程度の場合、終身保険は掛け捨てタイプの定期保険よりも、保険料が割高になる傾向があります。解約返戻金があるとしても、保険料が生活や家計を圧迫するリスクについても考慮する必要があるでしょう。

インフレリスクがある

インフレリスクがあることも、終身保険のデメリットのひとつです。一般的に、終身保険で支払われる保険金の金額は、契約時にあらかじめ定められています。また、解約返戻金の額も、契約時に設定した返戻率にしたがって計算されます。そのため、もし将来的にインフレになった場合、受取れるお金の価値が目減りしてしまうことも少なくありません。

なお、終身保険の中には、変額終身保険や外貨建て終身保険等のインフレリスクを低減できる商品もあります。

解約返戻金が払込保険料の総額を下回る場合が多い

終身保険は、解約返戻金が払込保険料の総額を下回る場合が多いこともデメリットといえるでしょう。払込期間中に終身保険を解約すると、多くの場合、解約返戻金が払込保険料の総額を下回ります。解約を検討する場合は、事前に保険会社や保険代理店に連絡し、解約返戻金の金額を確認することをおすすめします。

保険の見直しの機会が少ない

保険の見直しの機会が少ないことも、終身保険のデメリットです。終身保険には定期保険のような満期や更新がないため、保険を見直す機会を主体的に設ける必要があります。そもそも終身保険は長期間加入し続ける保険なので、こまめな見直しには不向きといえるでしょう。とはいえ、結婚や出産、住居の購入等、ライフステージの変化によって、必要な保障は変化します。そのため、終身保険を選ぶ際は、基本の保障に特約が付帯できる保険商品を選ぶといったことも重要なポイントです。

終身保険の種類別のメリット・デメリット

終身保険にはいくつかの種類があり、それぞれ仕組みが異なります。ここからは、特徴のある一部の終身保険について、メリットとデメリットを解説していきます。

低解約返戻金型終身保険

低解約返戻金型終身保険は、一定期間の解約返戻金が通常の終身保険より低く抑えられている終身保険です。保険料払込期間が終了すれば、通常の終身保険と同等まで返戻率が上がります。解約返戻金が少ない分、一般的な終身保険に比べて割安な保険料であることがメリットです。

一方、保険料払込期間中に解約すると、解約返戻金が払込保険料総額を下回ることが大半なため、払込期間中に保険の見直しがしづらいことがデメリットといえます。

積立利率変動型終身保険

積立利率変動型終身保険は、市場金利の変動に応じて一定期間ごとに積立利率が見直され、受取れる解約返戻金や保険金の額が変化する終身保険です。市場金利が上昇すれば積立利率も上がり、解約返戻金や保険金の増加が期待できることがメリットです。死亡保険金や解約返戻金の最低保証が決められており、たとえ市場金利が低迷しても契約時の保証額を下回ることはありません。

デメリットとしては、一般的な終身保険より保険料がやや割高の傾向があることです。

変額終身保険

変額終身保険は、払込んだ保険料を保険会社が株や債券で運用し、その運用実績に基づいて、保険金や解約返戻金の額が増減する終身保険です。メリットは、株式相場等が上昇すれば、運用実績に応じて死亡保険金や解約返戻金も高くなる可能性があることです。保険金額には最低保証があるので、運用が不調であっても、万が一の際、保険加入時に定めた金額は確実に受取れます。

しかし、解約返戻金には最低保証がなく、運用実績によって変動するため、想定より受取れる金額が低くなるリスクがある点がデメリットといえます。

変額保険については、以下の記事をご覧ください。

変額保険とは?メリットやデメリット、向いている人等を解説

外貨建て終身保険

外貨建て終身保険は、運用、保険金の支払いが、原則としてすべて外貨で行われる終身保険です。2024年3月現在、日本の金利よりも比較的高い海外の金利で運用されるため、保険金額が同じ円建ての保険に比べて保険料が割安になることがメリットです。

ただし、為替変動の影響を受けるため、保険料を月払にした場合、払込む金額が毎月変わります。また、日本円に換算すると、保険金や解約返戻金が払込保険料総額を下回る場合もあります。その他、為替手数料等の外貨建て保険特有の費用が発生することもデメリットといえるでしょう。

外貨建て保険については、以下の記事をご覧ください。

外貨建て保険とは?メリットやデメリット、向いている人等を解説

終身型の医療保険

終身型の保険は、死亡保険だけではなく、医療保険もあります。終身型の医療保険は、一生涯にわたって、病気やケガによって入院や手術となった際に給付金が受取れます。

終身型の医療保険は、契約時の保険料のまま医療保障が続くことの他、払込期間をそれぞれ「60歳」「65歳」まで等にすれば、老後の経済的な負担を減らせるといったメリットがあり、医療保険の中でも人気の商品です。

一方、デメリットとしては、一定期間を保障する医療保険と比べて契約当初の保険料が割高なことや、こまめな保険の見直しが難しいことが挙げられます。特に医療保険は、医療技術の進歩等により、死亡保険に比べて新商品の販売や改良が多い傾向があります。終身型の医療保険でも、定期的に見直しをしないと、いざという時に必要な保障が受けられなくなってしまう可能性があるため、注意が必要です。

医療保険の種類については、以下の記事をご覧ください。

医療保険の種類や公的医療保険と民間の医療保険の違いを解説

終身保険の目的別のメリット・デメリット

終身保険は、基本の死亡保障の他、教育資金や老後資金等、人によって加入目的はさまざまです。終身保険への加入を検討する際には、目的別のメリットとデメリットについても確認しておきましょう。

死亡保障のために終身保険へ加入する場合

死亡保障のために終身保険へ加入する大きなメリットは、被保険者が死亡または保険会社所定の高度障害状態になった時に、保険金がすぐに受取人に支払われることです。備えが預貯金の場合、金融機関が口座名義人の死亡を確認した時点で、口座が凍結されます。そうなると、葬儀費用や当面の生活費等のお金が必要になっても、すぐに引き出すことはできません。また、預貯金は目標金額を貯めるまでに時間がかかりますが、終身保険なら、いつ万が一のことが起こっても決まった金額の保険金が支払われます。

一方、デメリットとしては、終身払タイプの終身保険で長く払込みが続くと、払込保険料の総額が保険金額を超える場合があることです。

教育資金のために終身保険へ加入する場合

将来必要な教育費に備えるため、子どもの進学等のタイミングで解約返戻金を受取ることを想定して、終身保険に加入するケースもあります。教育資金を準備する保険と聞くと、多くの人が思い浮かべるのは学資保険かもしれません。ただ、学資保険は保険期間が決まっており、満期になると満期保険金が支払われ、そこで契約は終了となります。

それに対して終身保険は、教育資金を預貯金でまかなえた場合、解約返戻金を受取らずにそのまま契約を継続することもできます。解約返戻金は一部のみ受取ることが可能な場合もあるので、子どもの進路や家計の状況に応じて解約返戻金の受取る時期を選択するのもよいでしょう。

また、学資保険は一般的に加入時の子どもの年齢に制限がありますが、終身保険にはそのような年齢制限がないこともメリットのひとつです。

なお、学資保険も終身保険も、保険料払込期間中に解約をすると、元本割れを起こす可能性が高いため、注意が必要です。

学資保険については、以下の記事をご覧ください。

学資保険とは?メリット・デメリットや仕組みについて解説

老後資金のために終身保険へ加入する場合

老後資金に備えるために終身保険に加入するケースも少なくありません。老後資金のために加入するメリットは、解約するまでは死亡保障として保有し、老後に生活費等が必要になった時に、解約返戻金としてまとまった金額を受取れることです。

ただし、解約の時期によっては、解約返戻金が払込保険料総額より少なくなることがある点がデメリットです。

相続対策のために終身保険へ加入する場合

相続対策のために終身保険に加入する場合もあります。相続対策として加入するメリットは、保険金の受取人を指定でき、相続放棄をしても受取りが可能なことです。また、死亡保険金には、前述したとおり相続税の非課税枠があります。しかし、相続税の非課税枠が適用されるのは相続人のみのため、相続人以外の人に支払われた死亡保険金には非課税の適用はありません。

生命保険の相続対策については、以下の記事をご覧ください。

生命保険で相続税対策できる?死亡保険金の非課税枠等の制度を解説

終身保険への加入をおすすめしたい人

終身保険はどのような人に向いているのでしょうか。ここでは、終身保険への加入をおすすめしたい人の例をご紹介します。

確実に遺族に資産をのこしたい人

終身保険は、確実に遺族に資産をのこしたいと考える人に向いています。終身保険は保障が一生涯続くので、万が一の時に、大切な人に確実に資産をのこせます。死後、一定の生活費の保障を得られることは、遺族にとって心の支えにもなるでしょう。特定の人に資産をのこしたい場合や、葬儀費用をすぐに使える形でのこしたい場合にも、終身保険が役立ちます。

計画的に資産形成をしたい人

計画的に資産形成をしたい人にも、終身保険はおすすめといえます。終身保険は払込総額が解約返戻金を上回る時期までは、資産形成の効果を得られないため、解約して現金化しようという気持ちになりません。したがって、預貯金と比べると無計画にお金を使ってしまうリスクが低く、貯蓄が苦手という人であっても老後資金を貯めやすいという特徴があります。

特に、保険料の払込みに口座振替を設定すれば、保険料が自動的に引き落とされるので、「ついお金を使ってしまう」という心配もありません。解約する場合も手続きが必要になるので、預貯金に比べてお金を使うリスクを抑えられるでしょう。

老後に負担なく保障を受けたい人

終身保険は、老後に負担なく保障を受けたい人にも向いています。終身保険は払込期間を設定できるため、「60歳」や「65歳」まで等に設定すれば、それ以降はお金を払うことなく一生涯保障を得ることができます。老後の生活の負担を軽くしつつ、一生涯、保障を受け続けられるのは、老後の安心につながるでしょう。

メリットとデメリットを把握して自分に合った終身保険を選ぼう

終身保険は、保障が一生涯続く保険です。また、終身保険は加入年齢が若いほど、保険料が安くなります。若く健康なうちに終身保険に加入すれば、将来に向けてしっかりと備えることができるでしょう。

終身保険に加入する際には、目的を明確にし、メリットとデメリットを把握した上で検討することが大切です。ただ、終身保険にはいろいろな種類があり、自分に合った保険をどうやって選べばよいか戸惑ってしまう人もいるかもしれません。保険選びに迷った時は、保険の専門家に相談するのがおすすめです。「ほけんの窓口」では、終身保険に関する質問や見積もり等が、何度でも無料で相談できます。終身保険への加入や見直しを検討する際には、ぜひ「ほけんの窓口」へご相談ください。

監修者プロフィール

黒川 一美

日本FP協会 AFP認定者/2級ファイナンシャル・プランニング技能士

大学院修了後、IT企業や通信事業者のセールスエンジニア兼企画職として働く。出産を機に退職し、自分に合ったお金との向き合い方を見つけるため、FP資格を取得。現在は3人の子育てをしながら、多角的な視点からアドバイスができるFPを目指して活動中。FPサテライト株式会社所属FP。