養老保険の満期保険金にかかる税金は?計算や確定申告について解説

生命保険の満期保険金を受取る際には、税金がかかる場合がありますが、課税される税金の種類は受取人や受取り方によって異なります。また、人によっては確定申告が必要なケースがあり、納税者自身が税金の申告と納付を行わなければなりません。

それでは、養老保険の満期保険金を受取った時には、どのような税金がかかるのでしょうか。

ここでは、養老保険の満期保険金にかかる税金の種類や計算方法の他、確定申告が必要になるケースについても解説します。

この記事のポイント

- 養老保険の満期保険金は課税対象となり、契約者と受取人の関係や受取り方によって税金の種類が異なる

- 満期保険金の課税対象額は、所得税(一時所得・雑所得)または贈与税のいずれが課税されるかによって、計算方法が異なる

- 養老保険の満期保険金を受取る場合、税金の種類や契約内容によって、確定申告の必要性が異なる

- 養老保険は商品によって満期保険金を据え置きにできるが、保険金は満期日に受取ったものとして課税対象となる

養老保険の満期保険金は課税の対象になる

養老保険の満期保険金は、課税の対象になりますが、かかる税金の種類は、契約者(保険料を払込む人)と受取人の関係によって異なるため注意が必要です。

具体的には、保険料を負担した契約者本人が満期保険金を受取る場合は所得税及び住民税の課税対象、契約者以外の人が受取る場合は贈与税の課税対象となります。

なお、養老保険とは、死亡保障と貯蓄の両方を備えた保険です。加入時に定めた保険期間中に、被保険者が死亡または保険会社所定の高度障害状態になった場合は、死亡保険金または高度障害保険金が支払われます。

また、何事もなく保険期間が終了した場合には、死亡保険金と同額の満期保険金を受取れます。

課税対象額の計算方法

養老保険の満期保険金にかかる税金は、課税対象額に所定の税率を掛けて決まります。課税対象額の求め方は、税金の種類によって異なります。また、満期保険金が所得税の対象になる場合、受取り方によって所得の種類が異なり、課税対象額の計算方法が変わるため注意が必要です。

ここからは、満期保険金を誰がどのように受取るかというケース別に、課税対象額の計算方法を解説していきます。

契約者本人が満期保険金を一括で受取る場合

契約者と受取人が同じ場合、満期保険金を一括で受取ると、受取った保険金は「一時所得」として所得税が計算されます。

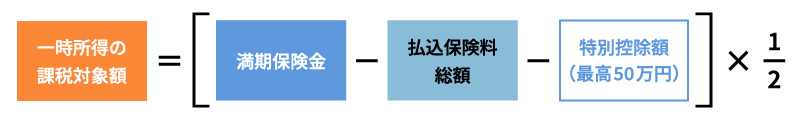

一時所得には最高50万円の特別控除額があるので、満期保険金に所得税が課税されるのは、受取った金額が「払込保険料総額+50万円」を超えた場合です。1年間(1月1日~12月31日)に満期保険金以外の一時所得がなければ、課税対象額は以下の式によって計算されます。

<課税対象額の計算式>【契約者本人が満期保険金を一括で受取る場合】

例えば満期保険金が300万円で、払込保険料総額が260万円の場合、その差額は40万円となり、特別控除額の50万円を下回っているので課税対象にはなりません。

一方、満期保険金が350万円で、払込保険料総額が260万円であれば、差額が90万円になり、そこから50万円を控除した金額の2分の1にあたる20万円分が課税対象となります。

契約者本人が満期保険金を年金形式で受取る場合

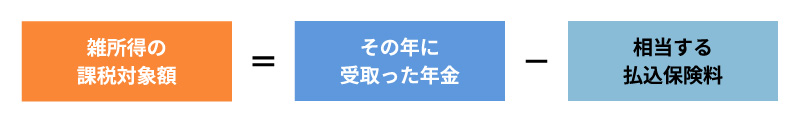

契約者と受取人が同じで、満期保険金を年金形式で受取る場合、受取った保険金は「雑所得(公的年金等以外の雑所得)」となり、所得税の対象になります。

この場合、課税対象額は、次の計算式で求めます。

<課税対象額の計算式>【契約者本人が満期保険金を年金形式で受取る場合】

なお、保険会社から年金が支払われる際には、原則として所得税及び復興特別所得税が源泉徴収されます。復興特別所得税は、2013年1月1日から2037年12月31日までの間に生ずる所得について源泉所得税を徴収する際、あわせて源泉徴収されます。後日、計算した課税対象額と他の所得を合算し、正確な納税額を計算しましょう。

確定申告で正確な納税額と、源泉徴収で納めた金額を精算します。

契約者と受取人が異なる場合

契約者と受取人が異なる場合は、満期保険金は所得ではなく贈与とみなされ、贈与税の対象になります。

贈与税には110万円の基礎控除額があるため、満期保険金が110万円以下なら贈与税はかからず、申告を行う必要もありません。

ただし、同じ年(1月1日~12月31日)に、他にも贈与を受けている場合は、合算することになるので注意が必要です。

その年の贈与が満期保険金のみで贈与税の対象となる場合、課税対象額を求める計算式は以下のとおりです。

<課税対象額の計算式>【契約者と受取人が異なる場合】

なお、贈与税の税率は、贈与する人と贈与を受ける人の関係性によって、一般贈与財産と特例贈与財産の2つに区分されます。

特例贈与財産とは、18歳(2022年3月31日以前は20歳)以上の人が、父母や祖父母等の直系尊属から受けた贈与をいい、特例税率が適用されます。

一方、一般贈与財産とは、上記以外の贈与のことで、適用される税率は一般税率です。

例えば、親が契約者で18歳以上の子どもが受取人の場合は特例贈与財産となりますが、夫が契約者で妻が受取人の満期保険金は一般贈与財産に該当します。

課税対象額が同じでも、一般贈与財産と特例贈与財産では適用される税率が異なるため、注意が必要です。

満期保険金については、以下の記事をご覧ください。

生命保険の満期保険金とは?受取れる保険や税金について解説

養老保険の満期保険金を受取ったら確定申告は必要?

養老保険の満期保険金を受取った場合、人によっては所得税や贈与税の確定申告が必要です。確定申告とは、納税者自身が納めるべき税額を計算し、所轄の税務署に申告・納付する手続きのことです。

ここからは、確定申告が必要なケースと不要なケースを見ていきましょう。

所得税の確定申告が必要なケース

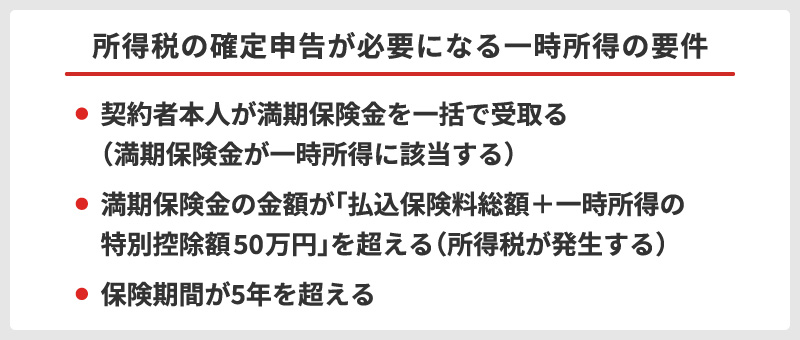

所得税の確定申告が必要になるのは、受取った満期保険金が雑所得に該当するケースと、一時所得に該当して所得税が発生し、なおかつ保険期間が5年を超える場合です。

雑所得に該当した場合は、確定申告で正確な納税額と源泉徴収で納めた金額を精算します。

一時所得の場合は、次の要件にすべてあてはまる際に、原則として所得税の確定申告を行わなければなりません。

所得税の確定申告が不要なケース

契約者と受取人が同じでも、保険期間が5年以下の一時払の養老保険は「金融類似商品」という扱いになり、所得税は源泉徴収で完結し、確定申告は必要ありません。

源泉分離課税とは、他の所得とは分けて源泉徴収を行い、それだけで所得税の納付が完結する制度のことです。

また、保険期間が5年を超える契約であっても、契約日から5年以内に解約した場合は同様に金融類似商品として扱われ、こちらも確定申告は不要です。

贈与税の確定申告が必要になるケースも

契約者と受取人が異なり、受取る満期保険金の額が110万円(贈与税の基礎控除額)を超えると、贈与税が課税されます。この場合は、受取人が贈与税の申告を行う必要があります。

養老保険の満期保険金を据え置いた場合、税金はどうなる?

保険商品によっては、養老保険の満期保険金を満期時に受取らず、「据え置き」として保険会社に預けておける商品があります。

満期保険金を据え置きすると、所定の利息がつき、受取れる保険金額が増えます。

満期保険金を据え置いた場合、満期日時点で保険金を受取ったものとして税金の課税対象となります。税金の種類は、契約者と受取人の関係性によって、所得税(一時所得)または贈与税です。

また、据え置いた満期保険金に毎年繰り入れられる利息は、受取った年の雑所得となります。

養老保険の満期保険金を受取った場合は必要に応じて確定申告を行おう

養老保険の満期保険金は課税の対象になりますが、税金の種類や計算方法等は、契約者と受取人との関係や受取り方によって変わります。人によっては確定申告が必要になることもあるため、ケースごとによく確認しておきましょう。

また、満期保険金の課税対象額が同じでも、贈与税と所得税の税額が変わることがあるため、保険期間中に受取人を確認することが大切です。「ほけんの窓口」では、養老保険をはじめ、生命保険に関する質問や見積もり等が、何度でも無料で相談できます。

養老保険に関して不明点がある場合は、ぜひ「ほけんの窓口」にご相談ください。

- ※本コラムは、2025年8月現在の税制・税率に基づき作成しております。税制・税率は将来変更されることがあります。

養老保険の満期保険金にかかる税金についてよくある質問

養老保険の満期保険金にかかる税金について、よく聞かれる疑問をまとめました。それぞれの質問について解説していますので、参考にしてください。

- 養老保険で満期を迎えたらどうなりますか?

- 養老保険で被保険者が生存して満期を迎えた時には、満期保険金を受取れます。なお、保険期間中に被保険者が死亡または保険会社所定の高度障害状態になった場合には、死亡保険金または高度障害保険金が支払われます。満期保険金と死亡保険金は同額です。

- 養老保険の満期保険金は課税の対象になりますか?

- 養老保険の満期保険金は、課税対象になります。養老保険の満期保険金にかかる税金の種類は、契約者(保険料を払込む人)と受取人の関係によって異なります。保険料を負担した契約者本人が満期保険金を受取る場合は所得税及び住民税、契約者以外の人が受取る場合は贈与税の対象です。

- 養老保険の満期保険金を一括で受取る時の課税対象額は?

- 養老保険の満期保険金を一括で受取る場合、契約者と受取人が同じなら一時所得となり、所得税の課税対象額は「(満期保険金-払込保険料総額-一時所得の特別控除額50万円)×1/2」で算出できます。一方、同じように一括で受取った場合でも、契約者と受取人が違うと贈与税の対象になり、課税対象額は「満期保険金-基礎控除額110万円」となります。

- 養老保険の満期保険金は確定申告の必要がありますか?

- 契約者と受取人が同じで、一括で受取った満期保険金の金額が「払込保険料総額+一時所得の特別控除額50万円」を超え、なおかつ保険期間が5年を超える場合は、所得税の確定申告が必要です。また、年金形式で受取る場合も確定申告が必要です。なお、契約者と受取人が異なり、満期保険金の額が110万円(贈与税の基礎控除額)を超える場合は、受取人が贈与税の申告を行う必要があります。

監修者プロフィール

黒川 一美

日本FP協会 AFP認定者、2級ファイナンシャル・プランニング技能士

FPサテライト株式会社 流山サテライトオフィスマネージャー

FPサテライト株式会社 流山サテライトオフィスマネージャー

大学院修了後、IT企業や通信事業者でセールスエンジニア兼企画職として働く。保険や税制の執筆業務を得意とし、年間約150本の執筆・監修を行う。通信事業者での経験を活かし、通信費削減に関する情報提供にも力を入れる。地域とのつながりを重視し、3人の子育てをしながら「地域×FP」をテーマに空き家問題や創業支援に取り組む。